Индустриальное здание ЗПИФ недвижимости «ПНК-Рентал»

Индустриальное здание ЗПИФ недвижимости «ПНК-Рентал»

Инвестиционный траст недвижимости (REIT — real estate investment trust) — это компания, которая владеет и управляет доходной недвижимостью. REIT’ы как коллективные фонды зародились в Америке и предоставляют возможность частному инвестору извлекать прибыль от вложений в недвижимость. По сути, это способ коллективного портфельного инвестирования в недвижимое имущество и получение соответствующей своим инвестициям доли дохода, фактически не выходя из дома, не покупая недвижимость и не управляя ею.

В России такой формы инвестиционного продукта не существует, но есть похожая — закрытый паевой инвестиционный фонд недвижимости, который при соблюдении определенных требований регулятора становится вполне себе открытым и доступным для частных инвесторов.

Первым таким аналогом западного REIT стал ЗПИФ недвижимости «ПНК-Рентал». О запуске фонда было объявлено в 2020 году. Несомненно, ЗПИФы в России уже существовали, но таких специализированных фондов для самого широкого круга инвесторов еще не было. Фонд формируется из индустриальной недвижимости, созданной девелопером PNK group, и, главное, работает в соответствии со стратегией, отличной от стандартных российских фондов, привлекая к себе особое внимание частных клиентов, заинтересованных в коллективных инвестициях.

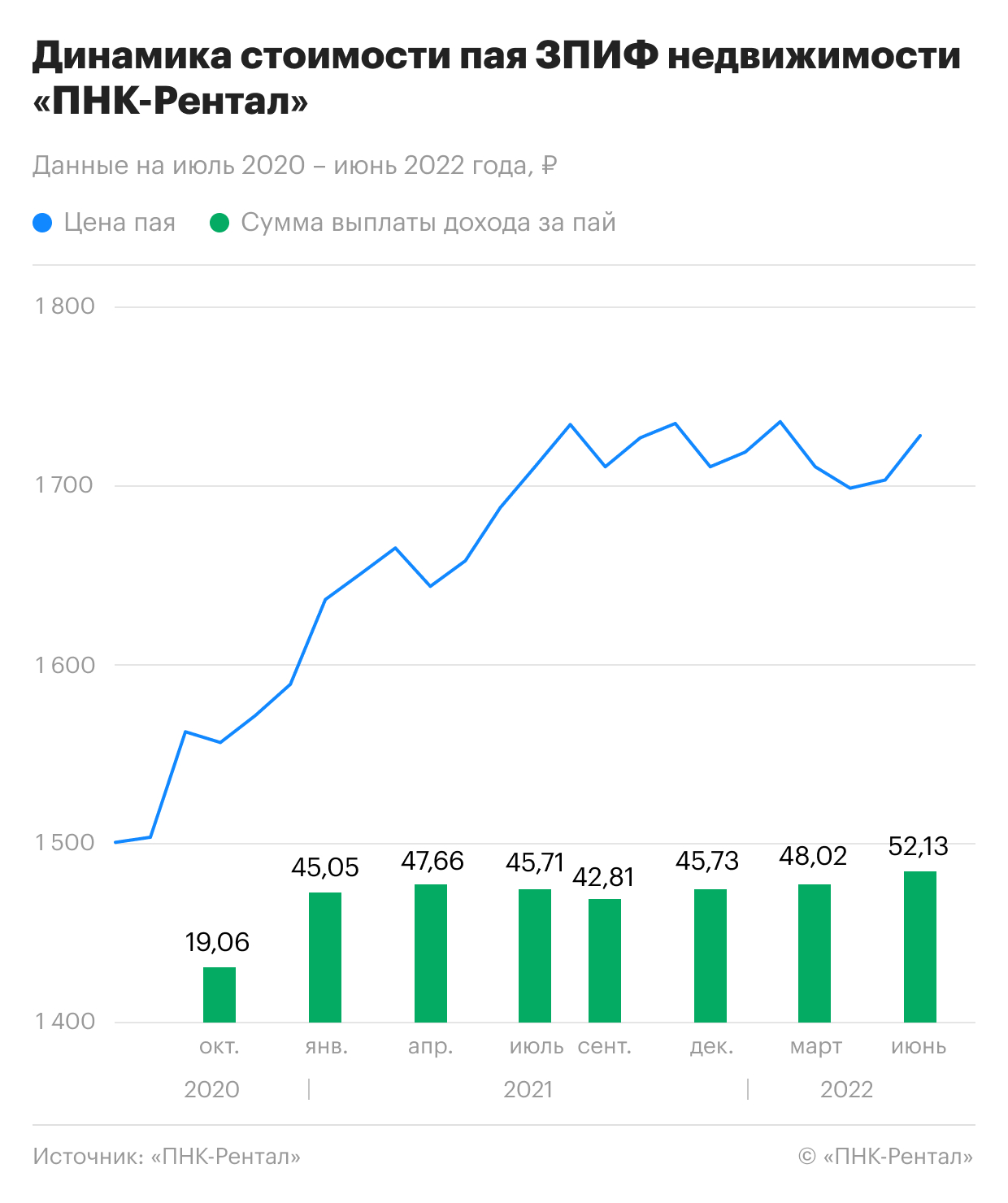

Доход инвестора состоит из двух частей: арендного потока и изменения стоимости пая. Доходность от арендного потока за двухлетний период работы фонда без учета изменения стоимости пая составляет 11,55% годовых. Прирост стоимости пая за данный период равен 7,64% годовых, а общий доход на пай с учетом изменения стоимости чистых активов фонда составил 19,18% годовых.

Согласно стратегии ЗПИФ недвижимости «ПНК-Рентал», управляющая компания создает крупнейший фонд индустриальной недвижимости в России объемом как минимум в десятки, а то и сотни миллиардов рублей. Ключевые характеристики фонда:

1. Ротация объектов

Недвижимость в фонде регулярно обновляется, то есть происходит ротация объектов с целью получения дополнительной прибыли от их продажи, а эта прибыль далее капитализируется в приобретение новых объектов. Соответственно, чистые активы фонда растут, а с ними растет и доход на пай. Главное отличие от российской практики состоит в том, что инвестор вкладывает средства в уже работающий и приносящий доход комплекс имущества, который еще и продолжает расти и развиваться под грамотным контролем со стороны управляющей компании. Таким образом, инвестор не ждет, когда управляющая компания соберет достаточное количество средств для приобретения объекта недвижимости, подберет этот объект и проведет сделку, а начинает зарабатывать с первого дня инвестирования.

2. Рентный доход инвесторов

Весь арендный поток за вычетом расходов на инфраструктуру фонда распределяется среди пайщиков. Объектами недвижимости выступают современные высококлассные индустриальные здания: склады и производства в индустриальных PNK-парках. Арендаторы зданий — российские компании, ориентированные на внутренний рынок. Фонд целенаправленно не инвестирует в иные физические объекты имущества, банковские продукты или ценные бумаги, фокусируясь исключительно на индустриальной недвижимости, приносящей регулярный рентный доход.

3. Диверсификация арендаторов

Резидентами объектов выступают компании из разных отраслей экономики, что снижает риски инвестирования. Даже если один из арендаторов фонда или целая отрасль начнет испытывать трудности, то рентный доход от других все равно продолжает поступать и распределяться между инвесторами.

4. Низкие комиссии

В связи с тем что управляющий планирует создать крупнейший фонд, нацеленный на то, чтобы стать индексом индустриальной недвижимости в России, комиссия УК составляет лишь 0,25%. Общий размер вознаграждения специализированного депозитария, регистратора, аудиторской организации и оценщика составляет не более 0,35% от среднегодовой СЧА фонда. Таким образом, снижаются затраты инвесторов на инфраструктурные расходы фонда.

5. Низкий порог входа

При выходе на рынок пай фонда стоил 1500 руб., спустя два года бумага торгуется в диапазоне 1720–1780 руб. Более того, фонд доступен для неквалифицированных инвесторов. Эти факторы в совокупности позволяют каждому человеку, не имеющему опыта в управлении финансовыми продуктами и с любым размером капитала, попробовать себя в качестве инвестора.

Рынок индустриальной недвижимости в России

Главным бенефициаром 2020–2021 годов на рынке коммерческой недвижимости стал складской сегмент. Его бурный рост связан с развитием онлайн-торговли. Прошлый год стал периодом рекорда по выходу ставки аренды на максимум за десятилетия и динамике ее роста. При этом доля свободных площадей и их объем практически близились к нулю.

Здания ЗПИФ недвижимости «ПНК-Рентал» соответствуют международным стандартам страхования имущества FM Global. Объекты имеют высокий уровень противопожарной безопасности и повышенную ликвидность на вторичном рынке

Здания ЗПИФ недвижимости «ПНК-Рентал» соответствуют международным стандартам страхования имущества FM Global. Объекты имеют высокий уровень противопожарной безопасности и повышенную ликвидность на вторичном рынке

Первая половина 2022 года стала в некоторой степени периодом неопределенности на рынке индустриальной недвижимости. С одной стороны, многие иностранные компании объявили о приостановке деятельности в России, с другой, тотального высвобождения складских площадей пока не наблюдается.

Эксперты оценивают потенциальную совокупную площадь, занимаемую иностранными компаниями, покидающими российский рынок, в 1 млн кв. м. Это не более 3% от всего российского рынка. С учетом того, что на протяжении 2021 года общая вакантная площадь была аномально низкой и составляла менее 1%, можно прийти к выводу: ничего драматичного на рынке не произойдет, он лишь вернется к среднему объему свободных площадей, который наблюдался в течение 2019–2020 годов.

Освободившиеся площади довольно быстро могут занять новые игроки, например дистрибьютеры, которые будут пополнять рынок товарами ушедших брендов с помощью параллельного импорта, или промышленные предприятия, которые будут создавать новые производства в рамках стратегии импортозамещения.

Объекты ЗПИФ недвижимости «ПНК-Рентал»

На текущий момент портфель фонда состоит трех объектов площадью 103 тыс. кв. м. Вакантных площадей нет. Арендаторы фонда:

Девелопер предложил способ не изымать жилье у заемщика при потере дохода :: Жилье :: РБК Недвижимость

Девелопер предложил способ не изымать жилье у заемщика при потере дохода :: Жилье :: РБК Недвижимость

Станьте первым!